سامانه اعتبار سنجی | استعلام اعتبار سنجی | چگونه اعتبار سنجی رایگان بانکی بگیریم؟

بیاید باهم بررسی کنیم سامانه اعتبار سنجی چه کاری انجام میدهد وچگونه باید رتبه اعتبارسنجی را استعلام بگیریم؟

سامانه اعتبارسنجی بانکی با دادن رتبه به افراد، وضعیت خوشحساب و بدحساب را مشخص میکند. به این معنی که کسی که اقساطش عقب افتاده یا دارای چک برگشتی است، رتبه اعتباری پایینتری دارد و کسی که اقساطش را به موقع پرداخت میکند، رتبه بالاتری دارد.

اگر قصد دارید اعتبار بانکی خودتان یا یک فرد دیگر را بررسی کنید، کافی است اطلاعات هویتی او را وارد کنید تا سوابق مالی و رتبه اعتباری او مشخص شود.

امروزه همه بانکها و موسسات مالی از همین روش برای استعلام رتبه اعتباری متقاضیان و مشتریان خود استفاده میکنند. طبیعتاً هر چه رتبه اعتباری پایینتر باشد، امکان دریافت وام و تسهیلات کمتر است و بالعکس.

اگر میخواهید با سامانه اعتبارسنجی بانک مرکزی و حتی اعتبار سنجی رایگان بانکی آشنا شوید، این مقاله از ساد24 را تا انتها مطالعه کنید.

اعتبار سنجی رایگان بانکی

اعتبارسنجی بانک مرکزی رایگان از کجا بگیریم؟ یکی از پرتکرار ترین سوالات کاربران ما این است.

باید بگوییم متاسفانه در حال حاضر اعتبار سنجی رایگان بانکی در هیچ پلتفرم یا سایتی ارائه نمیشود. مبلغ استعلام اعتبار سنجی بین 8/000 هزارتومان تا 100/000 هزارتومان متغییر است.

تفاوت اختلاف قیمت در استعلام اعتبارسنجی چیست؟

این اختلاف قیمت مربوط به نوع گزارش، دقت و سرعت آن میباشد.

اما اگر به فکر ارزان ترین و کاملترین نسخه گزارش اعتبارسنجی هستید اپلیکییشن ساد24 ، برنامه موردنظر شما میباشد.

نصب رایگان نسخه اندروید و ios اپلیکیشن ساد24

ویژگیهای ارزان ترین استعلام اعتبار سنجی (ساد24)

با وارد کردن فقط کد ملی و شماره موبایل، گزارش کامل اعتبارسنجی بانکی خود را با کمترین هزینه دریافت کنید.

✅ فرآیند ساده و سریع کاملا آنلاین

✅ با ارزانترین مبلغ اعتبارسنجی بانکی

✅ بدون تأثیر منفی بر رتبه اعتباری شما

✅ نتیجه شفاف و قابلاعتماد همراه با توضیح دلایل کاهش رتبه اعتباری

✅ دریافت فایل PDF گزارش اعتبارسنجی برای نگهداری یا ارائه به بانک

✅ پشتیبانی تلفنی و آنلاین رایگان در تمام مراحل

چنانچه سوالی درمورد نحوه استعلام اعتبارسنجی یا گزارش رتبه اعتباریتان دارید، در قسمت دیدگاه مقاله اعتبارسنجی درج و برای ما ارسال نمایید.

رتبه اعتباری من چقدر است؟

شما میتوانید با نصب و ثبت نام در اپلیکیشن ساد24، رتبه اعتباریتان را در سامانه اعتبار سنجی مشاهده کنید. برای این کار نیازی به وراد کردن اطلاعات زیادی نیست و شما میتوانید خیلی راحت از طریق این برنامه اقدام به دریافت اعتبار سنجی کنید. در ادامه با جزئیات اعتبار سنجی اشنا خواهید شد.

سامانه اعتبار سنجی

متأسفانه در حال حاضر هیچ سامانه اعتبارسنجی یکپارچهای وجود ندارد.

به همین دلیل، برای استعلام رتبه اعتباری، افراد باید از چند سامانه مختلف استفاده کنند. روش کار هر یک از این سامانهها کمی متفاوت است اما اطلاعات آنها تقریبا یکسان میباشد.

با ما همراه شوید و نکات مهم مربوط به استعلام اعتبار سنجی را بخوانید.

اعتبارسنجی بانکی چیست و چرا برای دریافت وام ضروری است؟

اعتبارسنجی بانکی چیست؟ اعتبار سنجی بانکی یعنی چی؟ چگونه اعتبار سنجی کنیم؟ اینها سوالاتی است که امروزه برای متقاضیان خدمات و تسهیلات بانکی پیشمیآید؛ زیرا بانکها و حتی شرکتهای خصوصی برای پرداخت تسهیلات از مشتریان خود رتبه اعتبارسنجی درخواست میکنند.

اگر بخواهیم به زبان سادهتری این موضوع را بیان کنیم باید بگوییم رتبه اعتبارسنجی نشانه خوش حسابی و یا بدحسابی فرد باتوجهبه سوابق مالی او است. سامانههای اعتبارسنجی رتبه را براساس اطلاعاتی که از قبل در بانک مرکزی ثبت گردیده، تعیین میکنند.

رتبه اعتباری بانکی عددی بین 0 تا 900 است و هرچه این عدد به 900 نزدیکتر باشد یعنی رتبه اعتباری فرد بهتر است.

توجه: بانکها طبق سیاستها و قوانین خود تعیین میکنند که به چه رتبههای وام تعلق میگیرد و چه رتبههای فاقد شرایط دریافت وام هستند.

در این ویدیو، با مفهوم اعتبارسنجی بانکی و نقش آن در ارزیابی مالی افراد آشنا شوید 👇🏻

اما احتمالا بپرسید بانکها بر اساس چه چیزهایی، رتبه اعتبار سنجی را تعیین میکنند؟ در ادامه با فاکتورهای تعیین کننده آن بیشتر آشنا خواهید شد.

چه کسانی باید اعتبار سنجی کنند؟

- بانکها

- موسسات مالی

- شرکتهای بیمه

- شرکتهای لیزینگ (شرکت های که با خرید کالا یا خدمات و واگذاری آن بهصورت اقساطی، امکان بهرهبرداری تدریجی مشتری را فراهم میسازد.)

- صنایع

- تمام اشخاص حقیقی یا حقوقی

عوامل موثر در اعتبار سنجی

باید بگوییم اعتبار سنجی بر اساس موارد بسیار زیادی ارزیابی میشود از این موارد میتوانیم به:

- اطلاعات فردی و هویتی شخص در شبکه بانکی ایران (باتوجهبه آخرین بهروزرسانی)

- عدم پرداخت تسهیلات

- دیر پرداخت تسهیلات

- ارائه گزارش تسهیلات و وامهایی که از بانکهای مختلف دریافت شده است.

- وضعیت ضامن بودن فرد در قراردادهای مختلف

- بدهیها به اداره گمرکات

- بدهی به ادراه مالیات

- بدهی به قوه قضائیه

- بدهی به صندوق رفاه دانشجویی

- سنجش دقیق توان بازپرداخت وام جدید

بنابراین باید گفت متغیرهایی که بر اعتبار سنجی افراد تأثیر میگذارند، به طور کلی در چند دسته اصلی قرار میگیرند و هر دسته، جنبهای از توان مالی، تعهدات و رفتار اقتصادی فرد را نشان میدهد.

| دسته متغیرها | توضیح | مثالها |

|---|---|---|

| متغیرهای مبلغی | بیانگر مبلغ یک شاخص تحت شرایط خاص هستند. | نقش شخص، وضعیت قرارداد و… |

| متغیرهای زمانی | میزان زمان سپری شده از یک شرایط خاص را نشان میدهند. | مدت بدهی شخص، مدت زمان وضعیت منفی و… |

| متغیرهای تعدادی | تعداد شاخصهای مختلف را مشخص میکنند. | تعداد قراردادها با شرایط خاص، تعداد ماههای دارای بدهی و… |

هرگونه بدهی ثبتشده در سوابق مالی، تأثیر مستقیم بر افت نمره اعتبار بانکی دارد.

چه نوع اطلاعاتی در گزارش اعتبار سنجی ساد24 ارائه میشود؟

برای ارزیابی و مدیریت ریسک تسهیلات، بانکها و مؤسسات مالی مجموعهای از اطلاعات مربوط به اشخاص حقیقی و حقوقی را ثبت و استفاده میکنند. این اطلاعات به شرح زیر است:

- اطلاعات هویتی: نام، کد ملی، شناسه ملی، مشخصات تماس و آدرس اشخاص حقیقی و حقوقی.

- نقشها در قراردادها: وضعیت فرد در قرارداد (متقاضی اصلی، شریک یا متقاضی فرعی، ضامن).

- وضعیت تسهیلات: جزئیات وامها شامل قراردادهای جاری، قراردادهای خاتمهیافته (طبیعی یا زودهنگام)، اقساط پرداختشده، بازپرداخت معوق و نکول.

- اطلاعات وثایق: انواع وثیقهها، وضعیت سند ملکی یا سفته و سایر تضمینهای ارائهشده برای تسهیلات.

- اطلاعات بانکی و مالی: سوابق حسابها، گردش حسابها، سابقه چکها و روابط با بانکها و مؤسسات اعتباری.

- سوابق استعلامها: لیست استعلامهای انجامشده درباره فرد (مثلاً برای اعتبارسنجی).

- بدهیهای دیگر: بدهیهای شناساییشده مثل بدهیهای شهرداری، خریدهای اقساطی و تعهدات معوق.

- شاخصهای ریسک مشتری: عواملی که میزان ریسک اعتباری یا رفتاری مشتری را نشان میدهند (مثلاً نمره اعتباری، تاریخچه پرداخت).

- اطلاعات تکمیلی: هر داده یا مدرک دیگری که برای ارزیابی صلاحیت و اعتبار متقاضی مورد نیاز باشد.

سوال متداول درباره رتبه اعتباری

بله، در بیشتر سیستمهای اعتبارسنجی اشخاص حقیقی، ضامن بودن برای فردی که در بازپرداخت بدهی یا وام بدحسابی کند، میتواند تأثیر منفی بر اعتبار شما بگذارد.

وقتی شما ضامن میشوید، در واقع مسئول بازپرداخت بدهی فرد وامگیرنده هم هستید. اگر او اقساط خود را پرداخت نکند یا چک برگشتی داشته باشد، سیستمهای اعتبارسنجی این موضوع را بهعنوان ریسک مالی مشترک ثبت میکنند. در نتیجه، نمره اعتباری شما ممکن است کاهش پیدا کند و در آینده، گرفتن وام یا تسهیلات جدید برایتان دشوارتر شود.

با این حال، اگر بدهی بهموقع تسویه شود و هیچ سابقه منفی در پرونده مالی فرد ایجاد نشود، اعتبار شما تحت تأثیر قرار نمیگیرد. بنابراین، پیش از قبول ضمانت هر شخص، حتماً از سابقه خوشحسابی و اعتبار مالی او اطمینان حاصل کنید.

وقتی در گزارش اعتبارسنجی عبارت «وضعیت بازپرداخت نامناسب» نمایش داده میشود، به این معناست که شما وامها یا تسهیلاتی که دریافت کردهاید را در موعد مقرر پرداخت نکردهاید. در این حالت، بخش قابلتوجهی از اقساط شما وارد وضعیت سررسید گذشته یا معوق شده است.

به زبان ساده، این عبارت نشان میدهد که در سیستم بانکی و اعتباری، شما بهعنوان مشتری بدحساب شناخته میشوید. چنین وضعیتی باعث کاهش نمره اعتباری شما میشود و ممکن است در آینده گرفتن وام جدید، تسهیلات بانکی یا حتی ضمانت برای دیگران را برایتان سختتر کند.

برای بهبود وضعیت، بهتر است بدهیهای معوق را تسویه کرده و در پرداخت اقساط آینده نظم و خوشحسابی را رعایت کنید تا رتبه اعتباریتان به مرور زمان بهتر شود.

چرا اعتبارسنجی بانکی ضروری است؟ مزایای آن برای دریافت سریع وام

از آنجایی که اعتبارسنجی باتوجهبه اطلاعات بانکی، سوابق مالی، سوابق بازپرداخت وام افراد انجام میشود، مزایای زیادی برای بانکها، اشخاص حقیقی و حتی حقوقی دارد.

یکی از مزیتهای آن افزایش سرعت و دقت است. زیرا در گذشته کارشناسان بانکها و موسسات دولتی هر روزه مشغول بررسی مدارک متقاضیان و ضامنین آنها بودند. این موضوع هم باعث اتلاف وقت کارشناسان میشد و هم اینکه احتمال خطا در تعیین اعتبار فرد بسیار بالا بود.

اما خوشبختانه در حال حاضر این کار توسط سرویسهای بانکی و با دقت بسیار بالا در چند ثانیه انجام میشود. بانکها در حال حاضر میتوانند با رضایت کاربر و دریافت اطلاعات او در کوتاهترین زمان رتبه اعتباری فرد را مشخص کنند و پیشنهادات خود را برای پرداخت وام و تسهیلات به وی ارائه دهند.

مزیت اعتبار سنجی بانکی حقوقی یا شرکتها این است که در کوتاهترین زمان و با توجه به سوابق مالی خود وام مورد نیاز را از بانک دریافت میکنند.

اما شاید بپرسید پس مزیت اعتبار سنجی برای افراد حقیقی چیست؟ یا اعتبار سنجی بانکی حقیقی چه مزیتی دارد؟ باید بگوییم متقاضیان حقیقی دریافت وام دیگر نیازی به جمع آوری مدارک مختلف ندارند زیرا میتوانند به راحتی مدارک مورد نیاز را اعم از مانده حساب، ریز تراکنشها، سرمایههای منقول، غیرمنقول و غیره را با توجه به نیاز بانک به آن ارائه دهند. همچنین افراد حقیقی میتوانند پیش از اینکه ضامن فردی شوند از خوش حسابی و یا بدحسابی فرد اطمینان حاصل کنند و با خیال راحت درخواست ضمانت را قبول یا رد کنند.

اکنون که فهمیدید منظور از اعتبار سنجی بانکی چیست؟ احتمالاً بگویید خب کجا و چگونه اعتبارسنجی بانکی انجام دهیم، در ادامه به این موضوع پرداختهایم؛ با ما همراه باشید.

سریعترین روش افزایش اعتبار سنجی بانکی

برترین برنامه اعتبارسنجی: راهی سریع و دقیق برای ارزیابی اعتبار شما

بهترین برنامه اعتبار سنجی چیست؟ یکی از پرتکرارترین سوالات کاربران از ما است. به همین منظور ما تعدادی از ویژگیهای مثبت یک برنامه و سایت اعتبار سنجی خوب را بررسی کردیم و سپس به معرفی بهترین برنامه پرداختیم. از این ویژگیها میتوانیم به موارد زیر اشاره کنیم:

- استعلام اعتبار سنجی فقط با کدملی

- اعتبار سنجی بدون کسر امتیاز

- دریافت رتبه اعتبار سنجی بلافاصله و بدون اتلاف وقت

- امکان دریافت نتیجه چاپی استعلام برای ارائه به بانک

- امکان مشاهده سوابق استعلام

- امکان مشاهده جزئیات استعلام

- انجام اعتبار سنجی آنلاین

- برنامه تحت نظارت بانک مرکزی

- دارای پشتیبانی

یکی از برنامههای موبایلی که تمام این ویژگیها را دارد، برنامه ساد24 میباشد. این برنامه علاوه بر اعتبار سنجی دارای خدمات متعدد دیگری نیز در زمینه چک صیادی و معرفی وام میباشد. پس میتوان گفت از نصب این برنامه بی بهره نمانید و همین حالا با کلیک بر روی تصویر زیر اقدام به نصب این برنامه کنید.

اعتبار سنجی چگونه انجام میشود؟ (مراحل دقیق و تصویری استعلام اعتبار سنجی)

برای استعلام اعتبار سنجی بانکی کافی است مراحل زیر را با پشت سر بگذرانید:

ویدیو نحوه استعلام اعتبارسنجی برای افراد حقیقی

راهنمای کامل و سریع دریافت گزارش اعتبارسنجی بانکی (مرحلهبهمرحله)

ابتدا اپلیکیشن ساد۲۴ را دانلود بر روی گوشی خود نصب کنید. جهت روی دکمه زیر کلیک کنید. 👇🏻

- در صفحه جدید روی خدمت “اعتبارسنجی” کلیک کنید.

- سپس در صفحه جدید در فیلدهای خواسته شده شماره تلفن و کد ملی خود را وارد نمایید.

(توجه داشته باشید که کد ملی باید با نام صاحب سیم کارت مطابقت داشته باشد)

- سپس روی گزینه «استعلام» کلیک کنید.

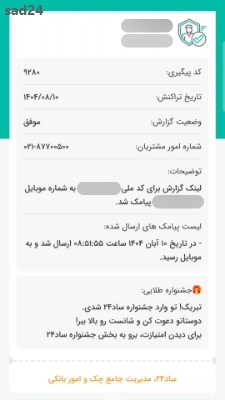

- در این مرحله روی گزینه بهروزرسانی وضعیت کلیک کنید.

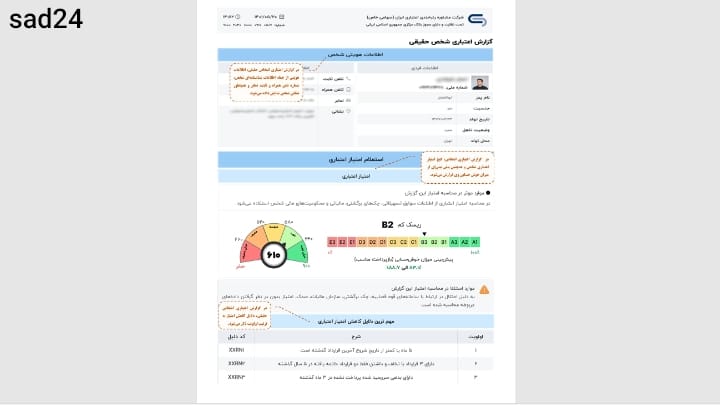

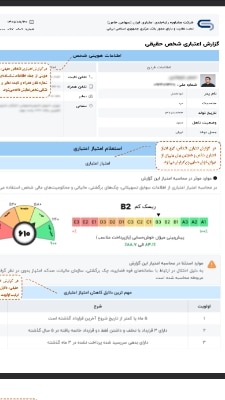

- اکنون صفحهای، مشابه زیر به شما نمایش داده میشود.

- اکنون فقط کافیست منتظر دریافت پیامک تأیید بمانید؛ بهمحض ارسال، ادامه مراحل برای شما فعال خواهد شد.

- پس از دریافت پیامک، روی لینک کلیک کنید. (توجه لینک را در مرورگر Chrome یا Mozilla Firefox باز کنید.)

- سپس کد امنیتی را وارد نمایید.

اکنون اقدام به دانلود PDF نتیجه اعتبار سنجی کنید.

(در این PDF شما نتیجه اعتبارسنجی را با تمام جزئیات مشاهده خواهید کرد.)

شما میتوانید در اپلیکیشن ساد24 اعتبار سنجی بانک ملی، بانک سپه و سایر بانکها را انجام دهید.

اگر با جمله فاقد رتبه اعتباری روبرو شدید، نگران نباشید. این جمله نشان دهنده پایین بودن رتبه نیست و احتمالا شما تاکنون وامی دریافت نکردهاید و یا از پرداخت آخرین قسطتان زمان زیادی گذشته است. معمولا بانکها طبق سیاست خود به افرادی که به جای رتبه اعتباری این جمله را در استعلام اعتبار سنجی دریافت میکنند، وام پرداخت میکنند.

بیاید یک بار دیگر نحوه استعلام اعتبار سنجی را مرحله به مرحله بررسی کنیم.

| مرحله | فعالیت دقیق | هدف |

| ۱ | انتخاب پلتفرم معتبر (Access) | به سامانه رسمی و مجاز (مانند ساد24) مراجعه کنید. |

| ۲ | تطبیق هویتی و کدملی (Verification) | کد ملی ده رقمی و شماره موبایل فعال که مالکیت آن با کد ملی یکسان است را وارد نمایید. این گام، یک لایه امنیتی الزامی برای پیشگیری از دسترسی غیرمجاز به اطلاعات بانکی شماست. |

| ۳ | اعتبارسنجی مالکیت خط (Authentication) | کد یکبار مصرف (OTP) ارسال شده به موبایل را در فیلد مربوطه وارد کنید. این روش، قویترین روش احراز هویت در سیستمهای مالی و بانکی محسوب میشود. |

| ۴ | تکمیل فرآیند با پرداخت (Transaction) | مبلغ تعیینشده (کارمزد خدمات) را از طریق درگاه پرداخت شاپرک و شارژ کیف پول برنامه موردنظر با رعایت نکات امنیتی پرداخت نمایید. |

| ۵ | تحلیل و دریافت سند (Analysis & Retrieval) | بلافاصله، گزارش جامع اعتبارسنجی شما (شامل رتبه اعتباری و جزئیات بدهیها) به صورت فایل PDF امن در دسترس قرار میگیرد. این گزارش را برای مراجعات آتی ذخیره کنید. |

رتبهبندی در استعلام اعتبار سنجی

رتبه اعتباری در هر سامانه به شکل متفاوتی نشان داده میشود که در جدول زیر با هریک از آنها اشاره خواهیم کرد:

نحوه استعلام اعتبارسنجی با کد ملی

استعلام اعتبار سنجی با کد ملی چگونه انجام میشود؟ همانطور که برای دریافت خدمات مختلف بانکی به کدملی فرد نیاز داریم. برای دریافت رتبه اعتبارسنجی نیز به آن احتیاج دارید و بدون کد ملی دریافت اعتبار سنجی امکانپذیر نیست.

بنابراین باید گفت داشتن کد ملی یکی از الزامات در سیستم اعتبارسنجی است و اطلاعاتی از قبیل نام و نام خانوادگی، تاریخ تولد و غیره هیچ گونه کاربردی در فرایند اعتبار سنجی ندارد.

منابع اطلاعاتی اشخاص حقیقی برای استعلام اعتبار سنجی

اعتبارسنجی افراد حقیقی بر پایه تحلیل دادههای گسترده از نهادهای اقتصادی، اجتماعی و دولتی انجام میشود. هدف از این فرآیند، دستیابی به تصویری جامع و دقیق از وضعیت مالی و خوشحسابی هر فرد است.

مهمترین منابع اطلاعاتی در این مسیر عبارتاند از:

- بانکها: ارائهدهنده دادههای تراکنشی، تسهیلات و رفتار بازپرداخت مشتریان.

- وزارت امور اقتصادی و دارایی: مرجع اصلی اطلاعات مالی و مالیاتی افراد.

- قوه قضاییه: ارائهدهنده سوابق قضایی و دعاوی مرتبط با تعهدات مالی.

- وزارت تعاون، کار و رفاه اجتماعی: منبع دادههای بیمه، اشتغال و حمایتهای اجتماعی.

- شاخصهای کلان اقتصادی: شامل تورم، نرخ بیکاری و شاخص رشد اقتصادی.

- خردهفروشیها و سرویسهای BNPL: نمایشدهنده الگوی خرید، بازپرداخت و رفتار اعتباری روزمره.

- نهادهای خدماتی: شامل شرکتهای آب، برق، گاز، مخابرات و سایر سرویسدهندگان منظم.

- وزارت صنعت، معدن و تجارت (صمت): دارنده اطلاعات تجاری و صنفی کسبوکارها و افراد حقیقی.

ترکیب هوشمندانه دادههای این نهادها، زیربنای مدلهای نوین اعتبارسنجی است که به بانکها، شرکتها و سازمانهای مالی کمک میکند تصمیمهای دقیقتر و کمریسکتری بگیرند.

چه عواملی باعث افت شدید رتبه اعتباری شما میشود؟ بررسی دقیق دلایل

دلایل زیر باعث کاهش رتبه اعتبارسنجی میشود:

- 11 ماه یا بیشتر با وضعیت منفی در 24 ماه گذشته: بدهیهای معوق یا سررسید گذشته.

- 10 ماه یا بیشتر با وضعیت منفی در قراردادهای جاری: بدهیهای معوق در قراردادهای جاری.

- بدهیهای سررسید شده در 3 ماه گذشته: بدهیهای بزرگ پرداختنشده و فوری.

- بدهیهای سررسید شده در 12 ماه گذشته: بدهیهای بزرگ پرداختنشده و مداوم.

- 3 قرارداد تخلف در 5 سال گذشته: نداشتن قراردادهای خاتمه یافته.

آیا رتبه بانکی (سابقه اعتباری) قابل جبران است؟

اگر بازپرداخت تسهیلات را به موقع انجام داده باشید و سابقه چک برگشتی، بدهی و غیره را ندارید سابقه اعتباری شما مثبت است و جای نگرانی نیست.

اما اگر اقساط را بهموقع یا اصلاً پرداخت نکردهاید یا اینکه چک برگشتی دارید، اکیدا توصیه میکنیم باید معوقات و سایر بدهیها را تسویه و اقساط آتی بهموقع پرداخت شود.

شما میتوانید فقط با این کار سابقه اعتباری خود را در 6 ماه جبران (مثبت) کنید.

مسدودی حسابهای بانکی نیز یکی از دلایل اصلی افت رتبه اعتباری میباشد، به همین دلیل رفع مسدودی حساب بانکی یکی از الزامات این موضوع است.

چگونه اعتبار سنجی بانکی را افزایش دهیم؟

اگر میخواهید رتبه اعتباری مثبتی داشته باشید، حتماً موارد زیر را رعایت کنید:

- عدم تأخیر در بازپرداخت اقساط تسهیلات

- پایبندی به تعهدات مالی خود در بانکها، سازمان مالیاتی، گمرک و غیره

- عدم درخواستهای زیاد به شعب بانکها به منظور دریافت وام

- عدم دریافت وامهای با اقساط بیش از حد توان مالی

- پیش از ضمانت فرد از خوش حسابی او اطمینان حاصل کنید. برای این کافی است شماره موبایل و کدملی فرد را در اپلیکیشن ساد24 وارد کنید و رتبه اعتبار سنجی او را مشاهده کنید.

سخن آخر

رتبه اعتباری نشانه خوش حسابی یا بدحسابی افراد در سیستم بانکداری کشور است، این رتبه بین 0 تا 900 میباشد و هرچه این رتبه به 900 نزدیکتر باشد، رتبه اعتباری بهتر است. ما در این مطلب از ساد24 به طور کامل به نحوه استعلام اعتبارسنجی بانکی پرداختیم. همچنین در مورد اعتبارسنجی بانک مرکزی، نحوه جبران رتبه اعتباری پایین و حتی نحوه افزایش رتبه بیان کردیم. امیدواریم خواندن این مطلب به شما کمک بسزایی نموده باشد.

چنانچه سوالی در مورد اعتبارسنجی دارید که در این مطلب به آن نپرداخته بودیم، در قسمت دیدگاه برای ما درج و سپس ارسال کنید تا همکاران ما در کوتاهترین زمان پاسخگو شما باشند.

سوالات متداول استعلام اعتبار سنجی

اعتبارسنجی بانکی باتوجه به سوابق فرد در سیستم بانکی کل کشور تعیین میشود، در مقاله بالا بهطور کامل به این موضوع پرداختهایم.

راههای مختلفی برای دریافت اعتبارسنجی آنلاین وجود دارد که یکی از آنها استفاده از اپلیکیشن ساد24 است، در مقاله بالا بهطور کامل به این موضوع پرداختهایم.

نحوه اعتبار سنجی بانکی برای دریافت وام و غیره در مطلب بالا به طور کامل توضیح داده شده است.

شما میتوانید از طریق اپلیکیشن ساد24 از بانک مرکزی با کدملی استعلام اعتبارسنجی بگیرید، در متن مقاله کامل توضیح دادهایم.

رتبه اعتباری را باید از سرویس اعتبارسنجی بانکی اپلیکیشن ساد24 دریافت نمایید.

بله استعلام رتبه اعتباری همان رتبه اعتبار سنجی است که عددی بین 0 و 900 میباشد.

شما باید با کدملی و شماره موبایل خود از طریق ساد24 اقدام به دریافت رتبه اعتباری نمایید.

برای استعلام اعتبار سنجی بانک تجارت، باید از طریق برنامه ساد24 یا همراه بانک ساد24 اقدام نمایید. برای استعلام اعتبار سنجی باید کدملی و شماره موبایل را وارد نمایید.

سلام خسته نباشید

من این استعلام رو انجام دادم منتهی یک مورد خیلی برام جالب بود، تو قسمت وضعیت تاهل منو متاهل زده درصورتی که تا به حال هیچ ازدواجی نداشتم،. این مورد رو چطوری میتونم پیگیری کنم؟

سلام سارا عزیز

احتمالا در هنگام درج اطلاعات شما، توسط کاربر بانک این اشتباه پیش آمده است. توصیه میکنیم به شماره تلفن درج شده در صفحه آخر فرایند اعتبارسنجی تماس حاصل فرمایید.

من استعلام اعتبار سنجی انجام دادم هیچ امتیازی ثبت نکرد درحالیکه در یکسال اخیر من وام گرفتم و خوش حسابی داشتم

سلام بانو جان

توصیه میکنیم مقاله فاقد رتبه اعتبارسنجی یعنی چه؟ را به دقت مطالعه فرمایید.

سلام تعتبار سنجی چند وقت یکیار بروزرسانی میشه من اقساط معوقه رو پرداخت کردم ولی تو اعتبار سنجی نشون نمیده و پرداخت نشده میزنه

سلام همسر من هیچ وامی نداره و هیچ چک برگشتی هم همینطور و هیچگونه عوارض و مالیات….. نداره ولی اعتبار برای حتی وام 10 میلیونی هم نداره!!! واقعا علتش چیه و ما چجوری میتونیم مطلع بشیم؟؟؟؟ لطفا کمک کنید چون واقعا تو شرایط بدی گیر کردیم

سلام مهتاب جان

توصیه میکنیم مقاله فاقد رتبه اعتبارسنجی یعنی چه؟ را بادقت مطالعه فرمایید.

سلام سال نو مبارک ،متاسفانه بنده اقساط وام گرفتم به دلایل مشکلات سر موقع پرداخت نکردم البته همین الان که دارم باهاتون در میان میزارم هیچ بدهی بانکی ندارم و یکجا تسویه کردم سوال این بود آیا میشه رفع سابقه کرد و به وضیعت سفید برگردم ممنون میشم راهنمایی کنین و اطاعاتی بدین و کمک کنین با تشکر

علی فرخی هستم ِ

سلام جناب فرخی عزیز

توصیه میکنیم مقاله چرا رتبه اعتبارسنجی کم میشود؟ را مطالعه فرمایید.

سلام خدمت شما برای من نوشته تست اطلاعات شما برای استعلام خوش حسابی کافی نمیباشد از کجا باید اطلاعتمو تکمیل کنم /تا الان وام نگرفته ام و شغل کارمندی دارم

سلام کاربر عزیز لطفا اپلیکیشن ساد24 را بهروزرسانی نمایید و مجدد وارد اپلیکیشن شوید. چنانچه در روند اعتبار سنجی با مشکل مواجه شدید از ساعت 8 الی 20 با شماره 05141424300 تماس حاصل فرمایید.

من فک میکردم فقط شما برای اعتبارسنجی پول میگیرین! از کافی نت پرسیدم گف هزینش ۳۰ تومنه!!!! نتیجش دقیقا با استعلام ساد۲۴ یکی بود

چ طور میشه شما ده تومن میگیرین اونا ۳۰ تومن؟

سلام کاربر عزیز ،

کافی نت حق الزحمه و هزینه پرینت از شما دریافت میکند اما شما با اپلیکیشن ساد 24 میتونید بدون کاهش رتبه اعتباری به راحتی اعتبارسنجی دریافت کنید .

جهت دریافت اعتبارسنجی اپلیکیشن ساد 24 از لینک زیر دانلود کنید .

نصب نسخه اندروید و ios اپلیکیشن ساد 24

با ساد۲۴ رتبه اعتباری خودم رو گرفتم ۶۵۹ شده امتیازم

میتونم وام بدون ضامن بگیرم؟

سلام آتنا عزیز

تعیین کننده این موضوع بانکها هستند، برای اطلاع از آن به بانک موردنظر مراجعه نمایید.

هزینه اعتبار سنجی توی برنامه ساد24 چقدر هستش؟

*